欧菲光,诡异重组

2025-04-22 17:28

原创首发 | 金角财经(ID: F-Jinjiao)

作者 | Chong Lei,CFA

重组还是折腾,前果链巨头欧菲光向市场抛出了一个大难题。

不久前,欧菲光公告称,公司拟通过发行股份及支付现金的方式购买欧菲微电子28.2461%的股份,拟向不超过35名特定投资者发行股份募集配套资金。本次交易预计构成重大资产重组,不构成重组上市。

欧菲光称,交易完成后,欧菲微电子将成为公司的全资子公司,公司对欧菲微电子的控制力增强,将有利于公司整体的战略布局和实施。

4月16日复牌后,欧菲光股价高开低走。开盘涨幅接近10%,但迅速走低,最终涨幅在收盘时收窄至4.58%。

过山车般的股价表现,反应出市场对欧菲光的重组充满疑虑。这笔交易看似是欧菲光强化产业链布局、提升控制力的一步棋,但实际可能是收益有限、代价和风险未明,甚至有为国资解套嫌疑的交易。

更重要的是,如果在业绩好时折腾一下倒没有所谓,但欧菲光至今仍没有完全走出“果链被踢”的阴霾。去年增速不增利,每100元业务收入仅带来0.45元税前利润,在同行业中远远掉队;同时过度依赖大客户、应收账款高企,资产负债率攀升至高位。

这次诡异的重组,可能再度将欧菲光这家前果链巨头,推向了命运的转折点。

帮南昌国资解套?

本次重组的标的欧菲微电子,是欧菲光产业链的核心环节。

公开资料显示,欧菲微电子是欧菲光旗下指纹识别整体方案提供商,拥有under glass、under display指纹方案,主要产品有指纹芯片封装、模组以及相关测试软件等,除应用于手机领域外,还开拓金融支付、安防、汽车、健康等领域生物识别应用。

考虑到欧菲微电子对于欧菲光的重要性,市场对本次收购也不乏叫好声音。

“实现对重要子公司的全面并表,首先可以实现对子公司的完全控制,提升经营决策话语权,同时也将进一步增强上市公司的盈利能力。”有券商电子行业分析师指出。

也有市场人士分析指出,此次收购更深层的战略考量在于产业链协同,“欧菲微电子的指纹芯片封装技术与江西晶浩的镜头模组产能形成互补,整合后有望降低外购芯片成本。”

但值得注意的是,这笔收购对于欧菲光的积极意义,还有待观察。

首先是对子公司的控制权上,此前欧菲光对欧菲微电子的持股已经超过7成,达到绝对多数,只要是不损害少数股东的利益,决策权上的限制其实已经很小了,也意味着把欧菲微电子由绝对控股的子公司变为全资子公司,实际能提升的控制力并不大。

然后,全面收购欧菲微电子,如果后者保持盈利,确实能增厚欧菲光的归母净利润,但对于欧菲光的意义来说,多增的利润还要结合交易对价一起看,才能说这到底是不是一笔好交易,毕竟如果每年多增了1亿归母净利润,但付出的成本远超1亿,就很难说这是一次好收购。

而且,2023-2024年,欧菲微电子出现了营收和利润双降的情况。营收由55.4亿元下滑至46.3亿元,净利润由2.84亿元下滑2.8亿元。

而欧菲光在公告中指出,“标的公司估值及定价尚未最终确定”,”本次交易的定价将以具有证券从业资格的评估机构出具的报告为依据,由交易各方协商确定”。交易定价未确定,这次交易对于欧菲光是否算利好,还存在变数。

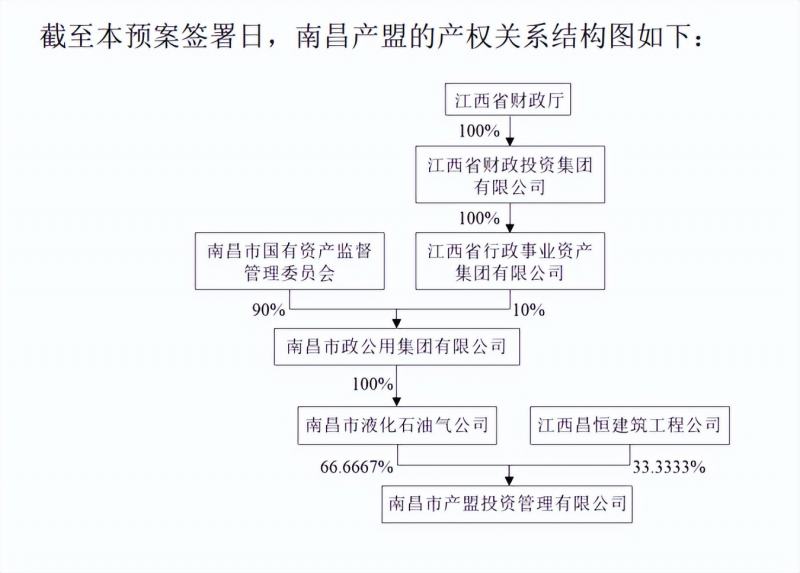

值得注意的是,这笔对于欧菲光来说好坏未明的交易,最大赢家可能是南昌国资。欧菲光公告称,收购欧菲微电子的对手方为南昌产盟,后者为南昌国资企业。

欧菲光和南昌渊源甚深。2017年后,欧菲光被美国商务部列入“实体清单”,遭遇了一系列经营危机,南昌国资果断出手,为欧菲光注入了流动性。2019年12月,欧菲光曾发布公告,南昌产盟拟向欧菲微电子增资15亿元,取得持有欧菲微电子28.25%的股权。

如今,渡过被踢出果链后至暗时刻的欧菲光,也有在这笔交易上投桃报李、为南昌国资解套的意向。因为随着交易由“股份+现金”支付而推进,南昌国资既能拿到一部分现金,剩余部分也可以由少数股权“置换成”流动性更好的上市公司股票。

这些股票虽说肯定没有拿到手的现金好,但拿的价位也确实不错。根据欧菲光公告,本次交易发行的股份,发行价定在每股10.63元。

要知道,2024年11月,欧菲光股价一度涨至18.84元,而后续欧菲光股价最低也只下跌至10.73元,依然比10.63元的发行价高,意味着南昌国资拿到的价格是近几个月时间内的地板价。

“2019年南昌国资分别给欧菲微电子增资15亿元,给晶浩光学增资4.9亿元,支持企业发展。现经各方友好协商,拟以发行股份及现金支付的方式购买国资持有的微电子及晶浩股权,同时国资变成上市公司股东,更好地支持集团整体发展。”欧菲光相关人士向记者回应指出。

但在帮南昌国资解套同时,欧菲光的压力依然庞大。

阴霾未散

2024年,欧菲光实现营收204.4亿元,同比增长超过20%;但归母净利润只有0.58亿元,同比下滑24%,增收不增利。此外,扣非净利润为-0.13亿元,而欧菲光已经连续第5个年头扣非净利润为负数,期间扣非净利润累计亏损金额接近百亿元。

横向对比来看,在申万光学元件板块中,目前已经有14家上市公式发布了去年利润数据,其中欧菲光的归母净利润增速排在倒数第三,相比之下,已经公布数据的公司中位数为31.7%。

增收不增利,反映出欧菲光盈利能力极度堪忧。

2024年,虽然欧菲光实现了超过200亿元的营收,但核心利润(营收-营业成本-税金及附加-销售、管理、研发、利息费用)居然连1亿元都不够,只有0.93亿元,核心利润率只有0.45%,意味着欧菲光每100元业务收入大概只带来0.45元的税前利润,目前有数据的同板块上市公司的核心利润率中位数也有11.29%,差距明显。

在这背后,欧菲光的毛利率表现也远不如同板块上市公司。

在已经发布2024年数据的光学元件上市公司中,欧菲光毛利率排在倒数第一,只有11.6%,而排名倒数第二的日久光电,其毛利率也有26.5%,是欧菲光的两倍以上。

此前,2020-2023年,欧菲光毛利率只有10.9%、8.6%、-0.1%、10%;光学元件板块的中位数则分别为31.8%、28.3%、25.96%、22.1%。

公开资料显示,欧菲光产品包括光学摄像头模组、光学镜头、指纹识别模组、3D ToF、智能驾驶、车身电子、智能座舱和智能门锁等相关产品,其产品广泛应用于智能手机、智能汽车及其他智能应用新领域。

这意味着,欧菲光的业务偏科技向,极低的毛利率则反映出,欧菲光技术溢价微乎其微,缺乏核心竞争力。

实际上,真正支撑欧菲光利润的,其实是以政府补助、增值税加计抵减为主的“其他收益”,2024年金额为2.72亿元,远超过欧菲光营业利润0.69亿元,意味着如果没有政府或者政策支持,欧菲光大概率是亏损的。

除了盈利能力极低,缺乏核心竞争力的另一个副作用,则是被大客户主宰命运。近年来,欧菲光来自前五大客户的销售收入占比攀升,销售金额由2022年的103.11亿元增至2024年的158.05亿元,占比由69.54%增至77.35%。

随之而来的,就是其应收账款也由38.05亿元大增至73.31亿元,接近翻倍,期间营收规模仅扩张了不足4成。

这呈现出来的现象就是,缺乏竞争力导致毛利率以及盈利能力低下,增收不增利,只能不断依赖大客户,并在付款安排上妥协。盈利差、拖账多,最终的结果必然是资金面开始紧张。

目前,欧菲光的资产负债率上升至上市以来最高水平。截至2024年年底,公司资产负债率为79.18%。其中,公司货币资金及交易性金融资产共为11.71亿元,而短期借款及一年内到期非流动负债高达56.94亿元,缺口明显。

资金承压之,欧菲光频繁动用闲置募集资金用于临时补流。

根据证券之星报道,欧菲光于2021年通过定增成功募资35.15亿元,其中20亿元用于补流,其余15.15亿元则用于项目建设。但截至2024年年底,公司定增所涉的募投项目均未开始建设。对此,公司表示受上下游行业周期性变化及原材料价格上涨等因素的持续影响。在此期间,公司则将这笔闲置的15.15亿元募集资金多次用于暂时补流。

对于资金压力,欧菲光表示,2025年的经营重点之一是通过盘活闲置资产、拓宽融资渠道、提高募集资金使用效率等措施,降低资金成本、减少财务费用,改善资金状况及负债结构。

但最近热热闹闹的重组,以及相应代价,恐怕与欧菲光“改善资金状况及负债结构”的规划,多少有些南辕北辙。

多次重组

寻找新增长曲线

自2010年上市以来,欧菲光已经历数次重大重组。

2014年,欧菲光以2.34亿美元收购索尼华南工厂,获得高端摄像头模组制造能力,并借此打入苹果供应链。2016年,欧菲光营收突破200亿元,摄像头模组出货量全球第一。此外,欧菲光还通过索尼的专利和工艺,提升光学精密制造能力,为后续多摄技术布局奠定基础。

2017年,欧菲光又斥资15.8亿元收购美国公司Immervison 20%股权,布局车载镜头专利技术。当时欧菲光通过重组获得鱼眼镜头、全景影像等专利,为后续车载业务奠定基础。

这是欧菲光首次明确智能汽车为第二增长曲线,但因中美贸易争端,技术整合未达预期,车载业务短期未能贡献显著收益。且重组还导致欧菲光资金承压,资产负债率开始攀升。

到了2020年,欧菲光出售广州得尔塔影像等四家子公司给闻泰科技,回笼资金24.2亿元。当时欧菲光因被美国列入实体清单,遭苹果取消摄像头模组订单,于是公司剥离苹果业务,聚焦国产供应链。

回笼资金的欧菲光,随后投入光学研发,转向华为、小米等国产客户。2023年9月,华为推出了Mate 60系列手机,欧菲光凭借摄像头模组主要供应商的身份,慢慢走出业绩低谷。

但一系列重组、转型和探索后,欧菲光始终未能找到靠谱的第二增长曲线,在经历过被踢出果链这种事后,业务多元化布局对于欧菲光的意义不言而喻。

目前,分业务看,智能手机产品仍是欧菲光的主要营收来源,在2024年为公司贡献了近8成的收入。受益于消费电子的回暖,该业务在2024年同比增长32.15%,达161.92亿元。

与此同时,智能汽车业务的收入虽然逐年增长,但营收占比并不高。2024年,欧菲光智能汽车产品营业收入为24亿元,占总营收的比例为11.74%;且智能汽车业务的毛利率出现下滑,在2024年的毛利率为8.7%,同比下滑6.15个百分点,是公司毛利率唯一出现下滑的业务板块。

业内人士指出,智能汽车市场虽然发展潜力大,但技术门槛高,竞争也日益激烈。由于智能汽车业务的客户集中度较高,依赖少数大客户,欧菲光在与客户谈判时议价能力相对较弱,导致该业务的毛利率和净利率水平受到一定限制。

此外,欧菲光在智能门锁、运动相机、工业及医疗、VR/AR等新领域产品的收入同样出现下滑,同比下滑了27.37%,为17.49亿元。

至于最近引发市场关注的重组,究竟能不能为欧菲光带来走出困局的曙光,恐怕还要打上一个很大的问号。

参考资料:

21世纪经济报道《欧菲光筹划重大重组 南昌国资“抄底”五年盈利丰厚》

野马财经《“胡润富豪”左手倒右手,欧菲光利润增厚7000万!》

证券之星《欧菲光净利承压:盈利靠政府补助,重组恐难翻身》

金角财经声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担!